ANAVisaPoints <- function(payment){

baseP <- payment * 0.015

annualFee <- 88000

bonusP <- 10000

return(baseP + bonusP - annualFee)

}富裕層の方々がよく動画などでクレジットカードの話になったときに、「ANA Visaプラチナが一番おすすめ」と言っているのをよく聞きます。本当にそんなに還元率が高いのか考えてみました。

基本情報

まずANA Visaプラチナはどのようなクレジットカードなのかを確認します。基本的な特徴は次のとおりです。

- 年会費88,000円

- 還元率1.5%(ポイントが0.5%還元され、それをマイル変換するときに3倍換算できる)

- 毎年10,000マイルのボーナスを得られる

- ANAグループ便に乗るとマイル1.5倍

- 加盟店でANA航空券を買う・機内販売の利用はプラス2%のボーナスマイル

ということで、ANAの飛行機を使うと優遇されるのは当然ですが、飛行機にまったく乗らないとしても常時1.5%還元というのは確かにトップクラスの割合です。一方で年会費は高いので、これを支払ってもメリットがある使い方をしなければ持つ意味がないと言えます。

比較対象

ANA Visaプラチナの1枚だけを見ても評価が難しいので、比較対象を私の主観でもう1枚選びました。エポスカードVisaプラチナです。これの特徴は次のとおりです。

- 年会費20,000円(インビテーションを受けておらず、年間100万円未満の使用額の間は30,000円)

- 還元率0.5%(誕生月のみ1.0%)

- 年間100万円の使用で20,000ポイントのボーナス、以降200,300,500,700,900,1100,1300,1500万円の使用額に達するごとに10,000ポイントのボーナス

- 特定のお店・サービスをあらかじめ指定しておくと、そこでの使用は還元率1.5%

エポスカードの方は年間100万円の使用額を達成すれば年会費と同額のポイントが還元されるので、同じVisaプラチナでもANAよりは持つハードルが低いと言えます。

ポイント還元グラフ

ANAとエポスはそれぞれ特徴的なメリットもあるのですが、ここでは次の3点に絞って比較したいと思います。

- 年会費

- 還元率

- ボーナスポイント

この観点で見ると、年会費をポイントで相殺できるかがまず評価の対象となります。年間のクレジットカード使用額とポイントの関係をRでグラフにしてみましょう。

ANAの方は単純で、1.5%のポイントと(年会費-ボーナスポイント)の78,000円を組み合わせるだけです。まず年間使用額からその年のリターンを返す関数を次のように定義します。

上の関数はあえて要素を1つずつ変数に代入していますが、一次関数としても書ける単純な計算です。次のエポスの関数と比較しやすくするためにこのように作ってみました。さて、このように入力に対する出力だけを得られる関数を使って曲線を描くにはcurve()関数を使います。

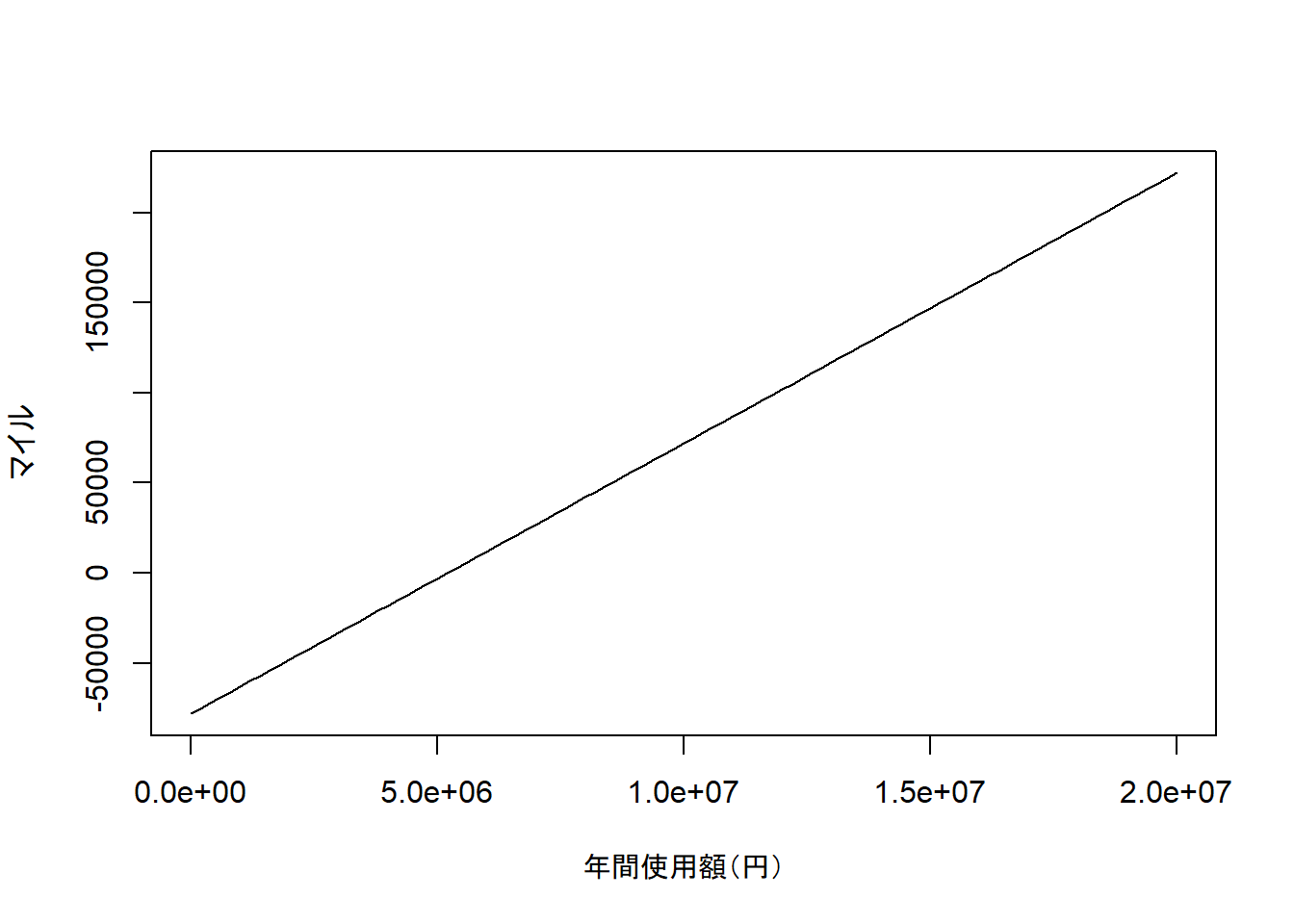

curve(ANAVisaPoints(x), 0, 20000000, xlab="年間使用額(円)", ylab="マイル")

切片がマイナス78,000から始まり傾き1.5%の直線ですね。ちょうどマイルと年会費が同じになるのは年間520万円を使用したときになります。いや、この時点でかなり余裕のある人向けのカードであることが分かってしまいますが、とりあえず比較を進めます。

次にエポスの方の関数を作ります。こちらはボーナスポイントが飛び飛びの値を取るため少し複雑です。数学に強ければきれいに数式で書けるのかも知れませんが私にはできないので、Rのプログラミングで何とかします。

eposPoints <- function(payment){

baseP <- payment * 0.005

annualFee <- 20000

payLevel <- findInterval(payment, c(100, 200, 300, 500, 700, 900, 1100, 1300, 1500)*10^4)

bonusTbl <- c(0, 2:10) * 10^4

bonusP <- bonusTbl[payLevel + 1]

return(baseP + bonusP - annualFee)

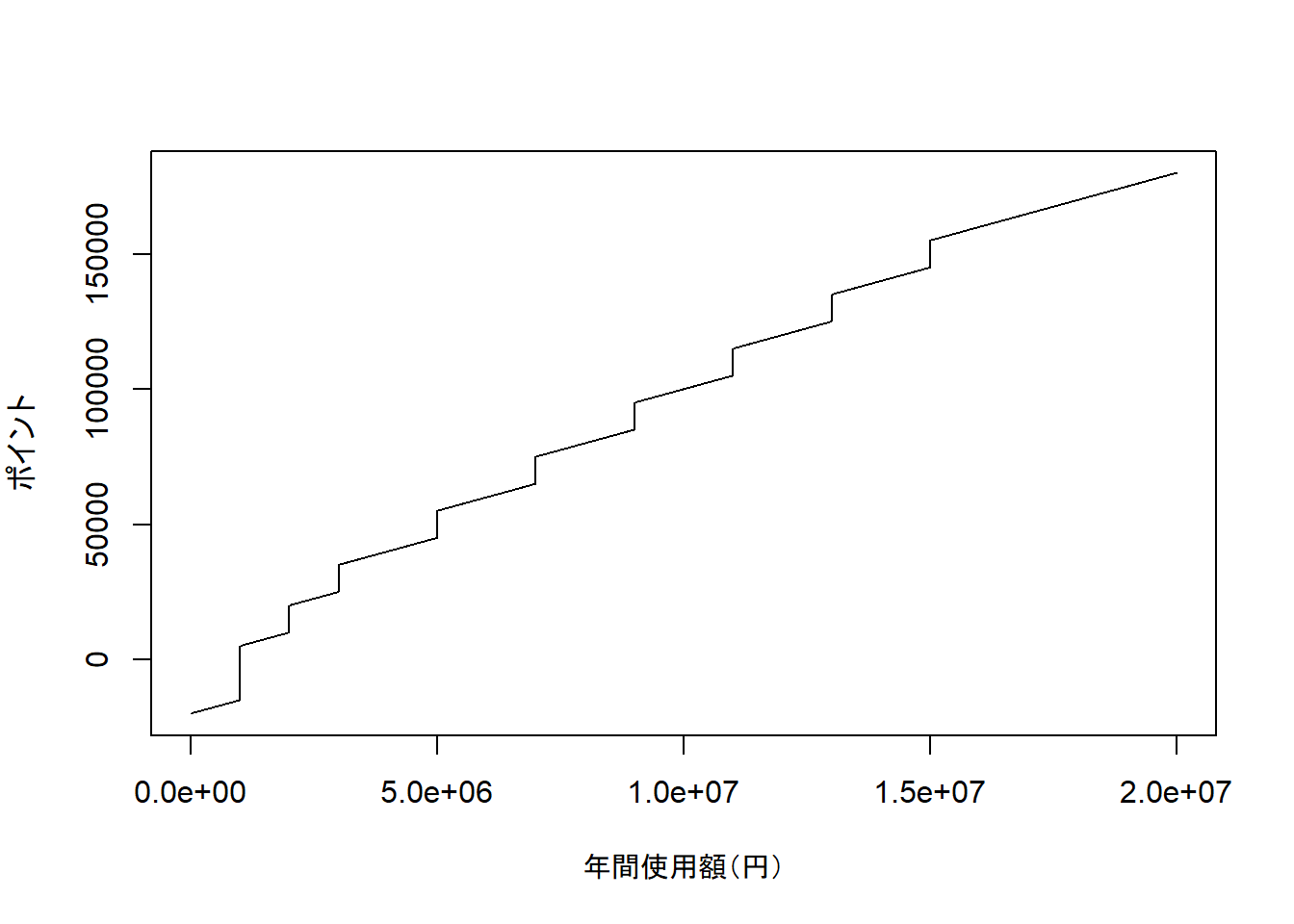

}これでグラフを描いてみると次のようになります。

curve(eposPoints(x), 0, 20000000, n=20000, xlab="年間使用額(円)", ylab="ポイント")

ボーナスポイントが得られる使用額のとき非連続に増える他は、傾き0.5%で増えていく直線です。すでに述べたとおり年間100万円を使うと年会費を払ってもリターンはプラスになります。

お得に使うために必要な年間使用額

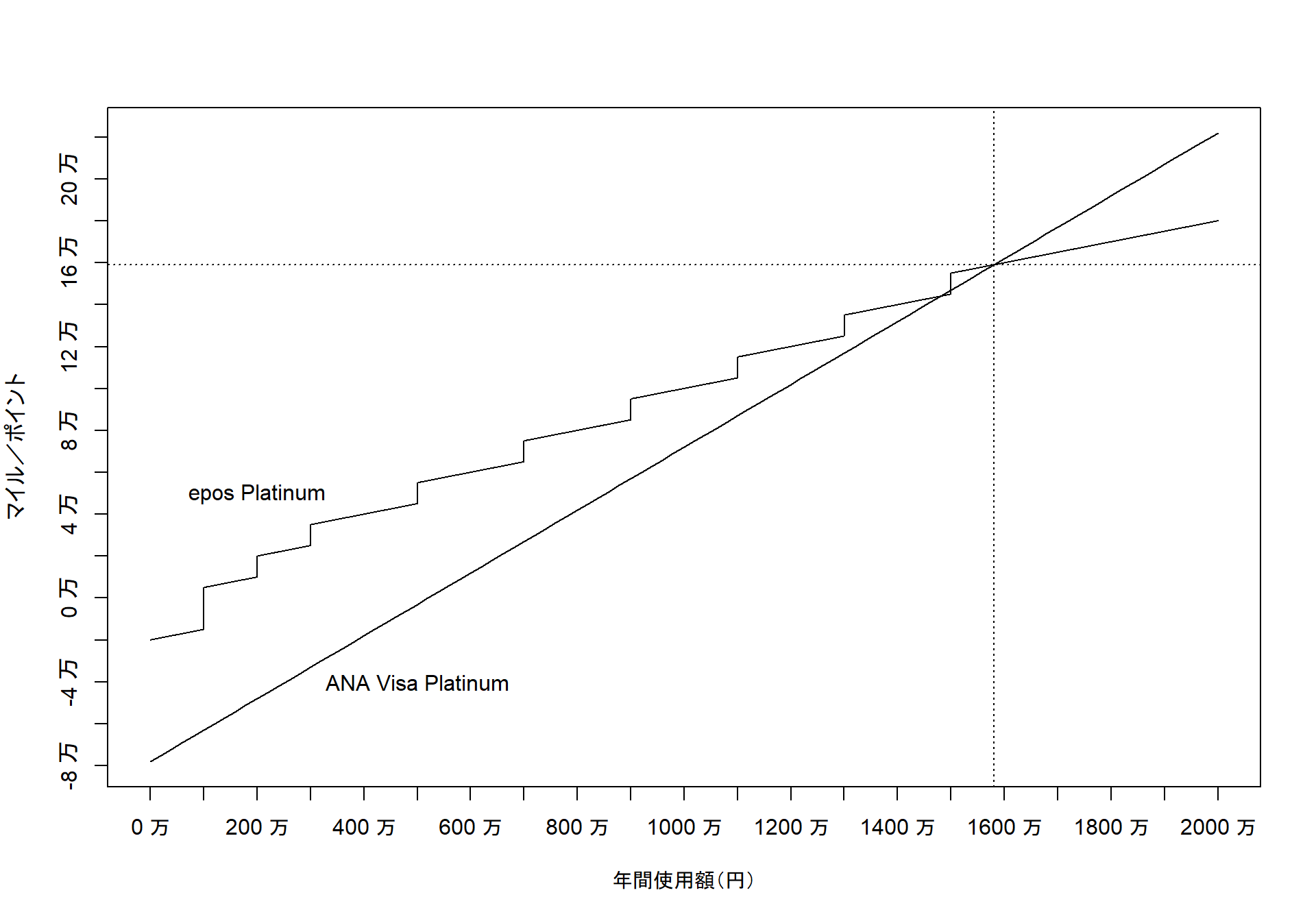

上のようにANAとエポスのVisaプラチナカードを比較すると、どちらが得になるかはつるかめ算の要領で計算できそうですが、ここでは2つのグラフを重ねて比較してみます。

curve(ANAVisaPoints(x), 0, 20000000, xlab="年間使用額(円)", ylab="マイル/ポイント", xaxt="n", yaxt="n")

curve(eposPoints(x), 0, 20000000, n=20000, add=TRUE)

axis(1, at=c(0:20)*10^6, labels=paste(0:20 * 100, "万"))

axis(2, at=seq(-8, 22, 2)*10^4, labels=paste(seq(-8, 22, 2), "万"))

abline(h=159000, lty=3)

abline(v=15800000, lty=3)

text(5000000, -40000, "ANA Visa Platinum")

text(2000000, 50000, "epos Platinum")

縦横軸の表記も分かりやすく整形してみました。このグラフから分かるとおり、ANAの1.5%は確かに高い還元率ですが、実際に還元されるポイントで比べるとエポスになかなか追い付かないことが分かります。年間使用額が1480~1499万円のとき一瞬だけANAがエポスを上回りますがすぐにエポスのボーナスポイントが上回りますので、安定してANAの1.5%還元率の恩恵を受けられるのは1580万円以上ということになります。つまり、年間のクレジットカード使用額が1580万円を安定して上回るような富裕層にとってはANA Visaプラチナは最良の選択になると言えます。逆にそこまでの余裕はないが少なくとも年間100万円以上は使うという人にとってはエポスVisaプラチナの方がメリットが大きいと言えます。

この結論を見るとANA Visaプラチナは自分には縁がなさそうですね・・・。余談ですが、エポスVisaゴールドは条件次第で年会費無料でありながら年間100万円の使用で10,000ポイントのボーナスがありますのでリターンはエポスVisaプラチナを上回ります。年間使用額200万円くらいまではVisaゴールドを持つ方が賢いかも知れません。

その他の比較要素

通常のポイント還元だけで見ればANA Visaプラチナはよほど収入がないとメリットを活かせなさそうですが、ANA便をよく使ったり、ANAマイルのお得な使い方を駆使したりすればこれほどの年間使用額がなくてもよいパフォーマンスを出すことは可能だと思います。マイルに関しては多くの情報がインターネットにありますので興味がありましたら詳しい方の説明を見てみることをおすすめします。

またエポスVisaプラチナの方は誕生月の1.0%を活かせばもう少し上乗せができますし、事前に指定したお店の1.5%還元や、ネット通販のポイントアップでANAトラベラーズ2.0%、日本旅行2.5%還元などがありますのでこちらもさらにパフォーマンスを出せる可能性があります。こういった要素も総合してどのカードを持つかを判断するとよいのではと思います。